De flesta analytiker förutspådde en recession inför 2023 efter att centralbankerna höjt räntorna för att kyla ned den galopperande inflationen. Konsensus fick fel denna gång och den globala ekonomin fortsatte växa i god takt, arbetsmarknaden förblev stabil och aktiemarknaden steg med drygt 20 procent. Istället för den förväntade recessionen fick vi se åtminstone fyra marknadsteman spela ut under året.

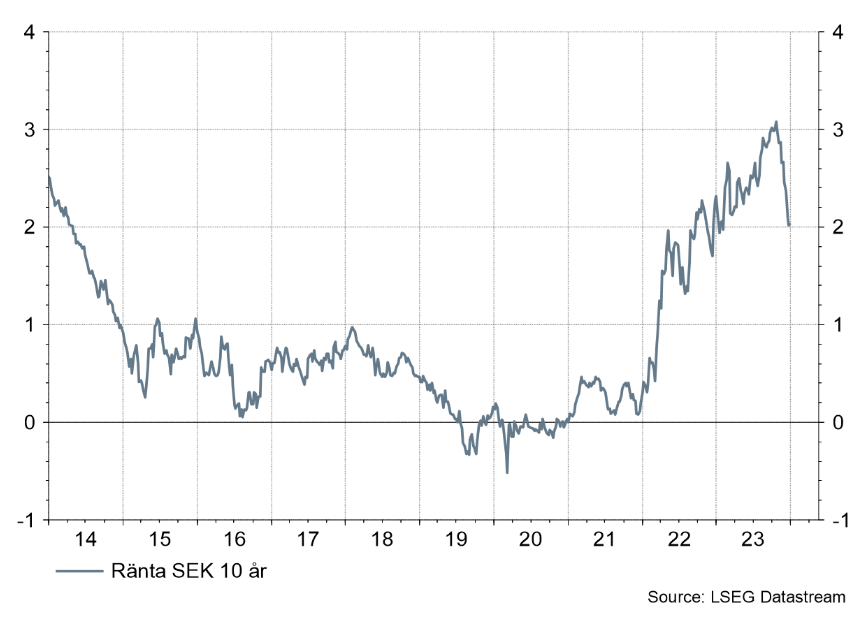

Styrräntorna steg kraftigt då Riksbanken och andra följde amerikanska Federal Reserves exempel för att få bukt med den envetet höga inflationen. Federal Reserves aggressiva inflationsbekämpning som började 2022 kulminerade när banken höjde styrräntan 4 gånger under året. Inflationen dröjde sig kvar på höga nivåer och runt midsommar var budskapet att styrräntan skulle förbli hög under överskådlig tid. Budskapet gjorde intryck på marknaden och räntorna galopperade till de högsta nivåerna på 16 år.

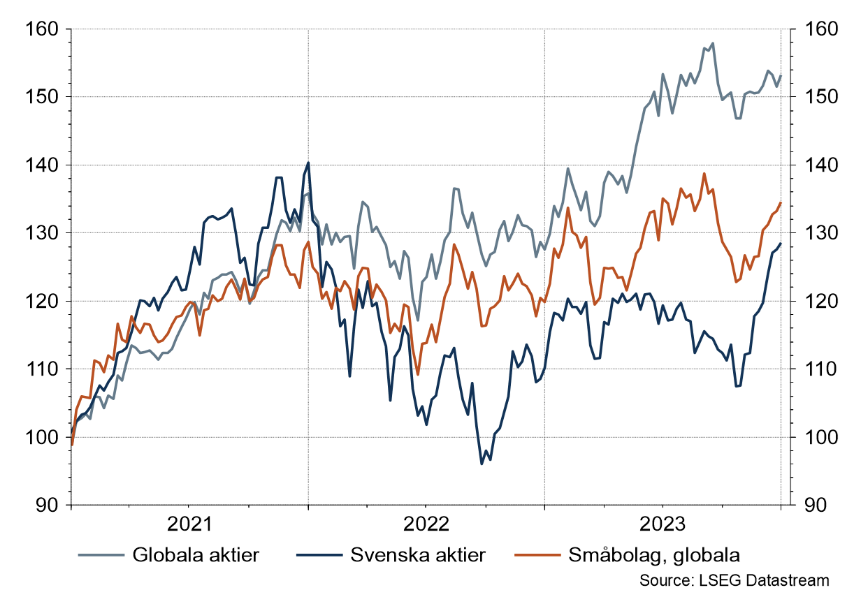

Storbolagen höll I taktpinnen på aktiemarknaden och stod för större delen av uppgången under året medan mindre bolag halkade efter utvecklingen. De största teknikbolagen på planeten Nvidia, Tesla, Meta Platforms, Amazon, Google och Apple var de starkaste dragloken i marknaden och ”De magnifika sju” ledde utvecklingen med uppgångar på mellan 40 och 240 procent.

Artificiell intelligens gjorde sitt avtryck på utvecklingen när ”AI” blev det tveklöst största modeordet på marknaden. Ett år efter att Chat GPT gjorde entré är aktiviteten febril bland teknikbolagen för att positionera sig inom det växande AI området. Hittills har marknaden fokuserat på Nvidia, Microsoft och OpenAI. Det mesta tyder på att vi får se större spridning i utvecklingen och investerarkåren är fokuserad på var nästa genombrott kommer att ske.

Förhoppningar om sjunkande räntor tog fart under årets slut då inflationstrycket minskade och Federal Reserve avstod från att fortsätta höja styrräntan. Tanken på att räntorna nått sin kulmen var tillräcklig för att tända ett rally i de flesta marknader och särskilt de som halkat efter utvecklingen. En mjukare tonart från den amerikanska centralbanken ledde också till att den amerikanska dollarn retirerade från de tidigare rekordnivåerna.

Är det över nu?

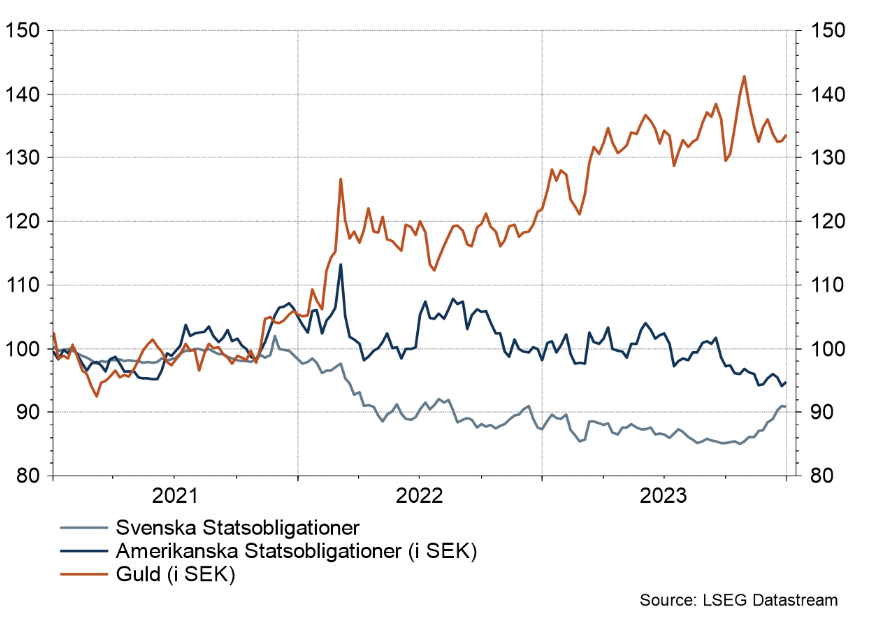

Ränteoptimismen tog fart under förra årets sista kvartal. En prisökningstakt som sjönk till nära treprocentsnivån i USA och sjunkande inflation även i Euroområdet stavas lägre tyck på räntehöjningar. När så både Federal Reserve och Europeiska Centralbanken vilade på hanen och lät styrräntorna ligga oförändrade skiftade konsensus från varaktigt höga räntor till att rita in tidigare sänkningar i prognoserna. Just ränteläget har varit en av de största osäkerhetsfaktorerna på marknaden och när investerarkollektivet började vädra morgonluft lät inte heller resultatet vänta på sig. Räntor med längre löptid föll över en procentenhet under årets sista två månader. Obligationer med längre löptid är känsliga för fluktuationer i räntan och svenska statsobligationer avkastade över 6,5 procent. För att sätta utvecklingen i perspektiv var det den starkaste tvåmånadersperioden för obligationsmarknaden på över 30 år(!). Lättnadsrallyt spred sig till alla marknader som tyngts av utsikterna till höga räntor under längre tid. Till exemplen hörde den plågade fastighetssektorn som på global nivå steg med 20 procent under årets sista två månader.

Lättnad i räntemarknaden

Efter några månader med gynnsamma ekonomiska data skriver alltfler analytiker in sänkningar under 2024, men oenigheten om när de ska inträffa är stor. För närvarande prissätter marknaden 6 amerikanska räntesänkningar under året vilket skulle innebära en sänkning om 1,5 procentenheter. I de senaste prognoserna från Feredal Reserve indikerade banken runt 0,75 procent lägre styrränta. Med det är vi tillbaka till ett läge där marknaden springer före och hoppas på lättare penningpolitik, medan centralbankerna envetet vidhåller att man vill se normaliserad inflation innan man överväger att lätta på bromsen. Eftersom vi med säkerhet kan säga att inte båda kommer att få rätt kan vi räkna med dramatik i ränteutvecklingen även framöver.

Även den svenska Riksbanken gjorde sitt för att påverka marknaden. Framförallt vill man stärka kronkursen för att undvika att inflationen förblir hög. Med stödköp av svenska kronor har man också lyckats höja värdet på kronan gentemot jämförbara valutor. Effekten har dock varit marginell i jämförelse med den marknadsrörelse som kom i kölvattnet av mjukare tongångar från den amerikanska centralbanken. Dollarn föll kraftigt gentemot andra valutor (inklusive den svenska) vilket gjorde att Riksbanken nådde målet med stärkt krona alldeles oavsett om stödköpen haft effekt eller ej.

Vinster driver aktiemarknaden

2023 trotsade förhandsprognoserna som inkluderade en hög risk för recession genom att bjuda på en mycket stark aktiemarknad. Den globala marknaden steg med 20 procent där världens största teknikbolag agerade draglok. Utanför tekniktunga börser var utvecklingen också stark även om få investeringar höll takten med ”De magnifika 7”. Under årets sista kvartal fick vi dock se ett uppsving i egentligen det mesta som tidigare under året haft svårt att följa med i den starka utvecklingen i stora teknikbolag. När marknaden skiftade fokus till att räkna med lättnader i räntemarknaden fick en rad aktiemarknader luft under vingarna. Industri- och fastighetssektorerna såg uppsving på 18–20 procent under årets sista två månader. Även stockholmsbörsen som under lång tid halkat efter den globala såg ett lättnadsrally och även småbolag fick under årets sista månad se en fin utveckling.

Ett utmärkt börsår!

Det är naturligtvis inte endast ränteutsikter som driver aktiemarknaden utan förutsättningarna för aktier har förbättrats även i andra perspektiv. Konsensusprognosen för vinsterna inför 2023 var att de skulle växa med blygsamma 3 procent i årstakt. Företagen har dock med marginal överträffat förhandsprognosen och under årets senaste kvartal fick vi kvitto på att amerikanska vinster steg med 8 procent i årstakt. Klassens klarast skinande ljus var chiptillverkaren Nvidia som i medvind av en massiv utbyggnad av den globala datamolnkapaciteten levererade en tredubbling av omsättningen och en marginal på hela 75 procent. Men vinsterna ökade även på annat håll och konsumentsektorn trotsade de dystra förhandsprognoserna med mycket stark vinsttillväxt. Alla sektorer visade inte positiv tillväxt men vinsterna var trots allt ett styrkebesked och analytikerkåren skruvade under året gradvis upp prognoserna till 9 procent tillväxt. Mot bakgrund av en respektabel vinstutveckling får aktier stöd även utan ändrade ränteutsikter.

Dramatik i obligationsmarknaderna – centralbankerna handlar guld

Mycket av fokus ligger på hur räntor påverkar utvecklingen i aktiemarknaden. En mer omedelbar effekt får räntorna på obligationsmarknaden där särskilt papper med längre löptid reagerar på förändrade ränteutsikter. Stigande räntor är dåliga nyheter för obligationsmarknaden som istället gynnas av sjunkande räntor. Den svenska tioårsräntan som var 0,2 procent för två år sedan fortsatte sin vandring uppåt under året och nådde 3,1 procent under början på oktober. Efter fyra år av negativ avkastning i obligationsmarknaden fick vi alltså se det starkaste tvåmånadersrallyt i obligationer på 30 år när den långa räntan i hög hastighet föll med en hel procentenhet. Även kreditmarknaderna fick medvind av utvecklingen och säkra företagsobligationer avkastade över 8 procent under de två månaderna. Trots att det var uppgången i aktiemarknaden som stal rubrikerna får man nog säga att november – december 2023 går till historien som en exceptionell period för obligationsmarknaderna.

Rekordavslutning i obligations-marknaden

Även guldpriset fortsatte uppåt under året och även om avslutningen gick i moll steg ädelmetallen med 9 procent under året. En drivkraft bakom utvecklingen har varit världens centralbanker som handlar guld i rekordmängder. Under de första tre kvartalen köpte centralbankerna tillsammans 800 ton guld vilket var 14 procent mer än under samma period under tidigare rekordåret 2022. Utvecklingen ses som ett tecken på att centralbankerna söker skydd från inflation men även att man försöker minska beroendet av den amerikanska dollarn. De amerikanska sanktionerna mot Ryssland har tydliggjort att valutan kan användas i politiska syften. För att minska känsligheten blir guld ett av verktygen och inköpen leds av den kinesiska centralbanken som fyllde valven med ytterligare 181 ton guld under de tre första kvartalen under förra året.

Rusta portföljen för flera scenarion under 2024

En nyckelfråga för 2024 blir om lägre inflation kan ackompanjeras av en stark ekonomi. En utveckling mot lägre räntor som en följd av sjunkande inflation med bibehållen tillväxt skulle utgöra ett ”guldlock-scenario” med återhållna räntor och goda möjligheter till vinsttillväxt. Ett sådant scenario skull vara utmärkt grogrund för en stark utveckling på aktiemarknaden. Men som alltid är ingenting på marknaden säkert. Ett annat scenario vore sjunkande räntor som en följd av recessionsrisk. I det scenariot finns det en risk för att de högre räntorna får en eftersläpande effekt på hushåll och företag med sjunkande efterfrågan och svåra tider för högbelånade företag som följd.

I dagsläget är lättare inflationstryck och förbättrade vinstutsikter välkomna nyheter för både ekonomi och börs. Räntorna håller sig trots nedgången på positiva nivåer och det finns goda möjligheter att balansera risk och rusta portföljen för en rad olika scenarion. Det är goda nyheter för investerarkollektivet då 2024 med säkerhet kommer att bli ett händelserikt år. Under året kommer vi att få leva med frågetecken kring hur ekonomin egentligen mår och recessionsrisken är inte avblåst, det pågår flera krig och ytterligare konflikter kan eskalera, den amerikanska kongressen har förtvivlat svårt att komma överens om hur de ska hantera det galopperande budgetunderskottet och vi kommer att få ett amerikanskt presidentval där Donald Trump i dagsläget ser ut att bli en av kandidaterna. Det finns alltså all anledning att se positivt på utvecklingen, men också att sprida riskerna och ta höjd för flera möjliga scenarion redan nu.